Si buscas

hosting web,

dominios web,

correos empresariales o

crear páginas web gratis,

ingresa a

PaginaMX

Por otro lado, si buscas crear códigos qr online ingresa al Creador de Códigos QR más potente que existe

Régimen de Incorporación Fiscal: Guía Completa

29 May 16 - 03:05

Ya es de público conocimiento la Reforma Fiscal 2015, que ha sido aprobada en poco tiempo dado que tenía el aval de la mayoría parlamentaria requerida. También se ha aprobado la Reforma Fiscal 2016, donde se hacen algunos ajustes alRégimen de Incorporación Fiscal.

Recordamos que hace unos años se creaba un régimen denominado “Régimen de Incorporación Fiscal“. A través de este régimen, podrán incorporarse durante unos 10 años las personas físicas con poca capacidad económica y administrativa.

Entonces, la idea es que durante dicho periodo sólo deban presentar de forma bimestral sus declaraciones de pago e informativas para efectos del impuesto sobre la renta. De esta manera se espera que se logre cumplir adecuadamente con sus obligaciones e incorporarse al régimen general de la citada ley.

El Régimen de Incorporación se convierte entonces en el nuevo esquema de tributación al que pueden acceder las personas físicas con actividad empresarial con ingresos menores de dos millones de pesos.

Los contribuyentes que ejerzan la opción durante el periodo que permanezcan en el régimen previstodeberán calcular el impuesto al valor agregado de forma bimestral por los periodos comprendidos de enero y febrero; marzo y abril; mayo y junio; julio y agosto; septiembre y octubre, y noviembre y diciembre de cada año y efectuar el pago del impuesto a más tardar el día 17 del mes siguiente al bimestre que corresponda, mediante declaración que presentarán a través de los sistemas que disponga el Servicio de Administración Tributaria en su página de Internet.

El pago bimestral será la diferencia entre el impuesto que corresponda al total de las actividades realizadas en el bimestre por el que se efectúa el pago, a excepción de las importaciones de bienes tangibles.

Entre otros detalles, los contribuyentes de este régimen no estarán obligados a presentar las declaraciones informativas siempre que presenten la información de las operaciones con sus proveedores en el bimestre inmediato anterior.

Régimen de Incorporación Fiscal 2016

Desde el 2016 las operaciones donde la factura no se solicite menores a 250 pesos, se libera la obligatoriedad de emitir facturas para contribuyentes del RIF. Es decir, será opcional emitir CFDI menores a 250 pesos si ésta no es solicitada.

Las compras e inversiones, cuyo importe sea superior a $5,000, deben pagarse mediante cheque, tarjeta de crédito, débito o de servicios. Tener presente que los pagos de gasolina que deben ser todos con medios electrónicos, y no podrán ser deducidos por los RIF en caso de ser menores a 5 mil pesos y hayan sido pagados en efectivo.

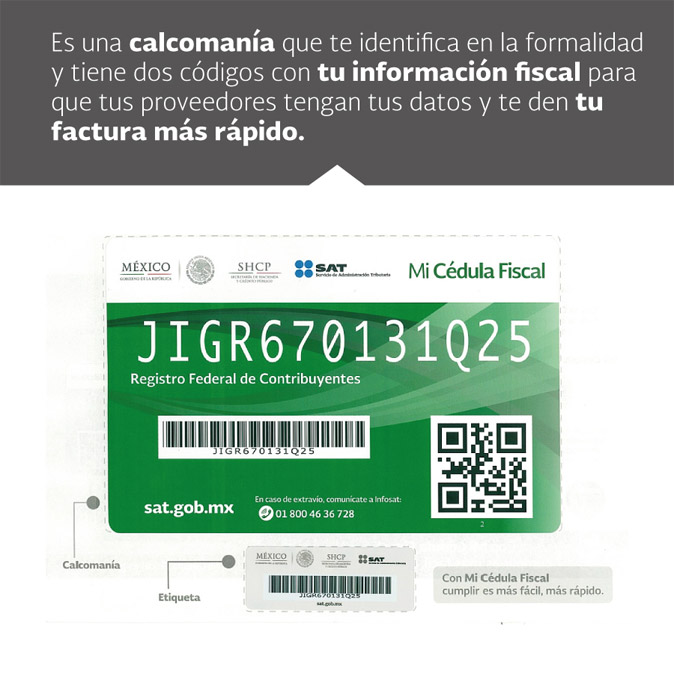

Mi Cédula Fiscal del RIF

El SAT ha habilitado una identificación nueva para contribuyentes del RIF. Se trata de “Mi Cédula Fiscal“, que permitirá tener una calcomanía para pegar eln el local. Asimismo, por medio de “Mi Cédula Fiscal” podrá recibir la emisión de CFDI por parte de proveedores.

Opción para que socios, accionistas o integrantes de personas morales tributen en el RIF

Para los efectos del artículo 111, fracción I, incisos a), b) y c) de la Ley del ISR en relación con los artículos 27 del CFF y 29 y 30 de su Reglamento, las personas físicas que sean socios, accionistas o integrantes de las personas morales a que se refieren dichos incisos, podrán optar por tributar en los términos del Título IV, Capítulo II, Sección II de la misma Ley, siempre que ingresen un caso de aclaración a través del Portal del SAT, anexando la documentación soporte que consideren pertinente, en la que comprueben que cumplen con la excepción del tipo de socios, accionistas o integrantes referidos, para que la autoridad resuelva su aclaración por el mismo medio.

Dicho caso de aclaración, deberá presentarse a más tardar el último día del mes de febrero de 2016.

Esquema opcional para artesanos

El Servicio de Administración Tributaria (SAT) presentó el esquema opcional de facilidades para personas físicas que elaboren artesanías.

En concreto, los artesanos pueden elegir la forma que mejor se adapte a su actividad para el cumplimiento de sus obligaciones fiscales, de alguna de las dos siguientes:

- Régimen de Incorporación Fiscal (RIF) o,

- A través de los adquirentes de sus artesanías

Si el artesano opta por el RIF y sus ventas no rebasan en un año de dos millones de pesos, obtiene beneficios fiscales, tales como la disminución de sus impuestos (ISR e IVA) hasta en un 100%.

Si el artesano elige cumplir con sus obligaciones a través de los adquirentes de sus artesanías y sus ventas anuales no rebasan de 250 mil pesos, no tiene que hacer ningún trámite fiscal, solo deberá proporcionar algunos datos generales al adquirente de las artesanías para que este último cumpla con las obligaciones fiscales del artesano, es decir, lo inscriba, facture por cuenta de él y le retenga el 5% de ISR y el 16% de IVA.

Opción para que las personas físicas que realizan actividades empresariales tributen en el RIF

Para los efectos de los artículos 27 del CFF, 29, fracción VII y 30, fracción V, incisos c) y d) del Reglamento del CFF, las personas físicas que durante el ejercicio fiscal de 2014 y/o el periodo comprendido del 1 de enero al 15 de noviembre de 2015 iniciaron actividades empresariales de conformidad con la Sección I del Capítulo II del Título IV de la Ley del ISR, así como las personas físicas que durante el citado ejercicio y periodo mencionado, reanudaron actividades empresariales conforme a la referida Sección, siempre y cuando en ambos casos hubieran obtenido además ingresos por arrendamiento y en general por otorgar el uso o goce temporal de bienes inmuebles, para el ejercicio fiscal 2016 podrán optar por tributar en la Sección II del Capítulo II del Título IV de la Ley del ISR, siempre que el total de los ingresos obtenidos en los ejercicios 2014 o 2015, respectivamente, no hayan excedido la cantidad de $2’000,000.00 y no se actualicen los supuestos del artículo 111, fracciones I a V de la Ley del ISR.

El ejercicio de la opción se efectuará a más tardar el 15 de febrero de 2016, mediante la presentación de un caso de aclaración a través del Portal del SAT de conformidad con la ficha de trámite 217/CFF “Aviso de opción para que los contribuyentes con actividad empresarial y arrendamiento opten por tributar en el RIF” contenida en el Anexo 1-A.

Vemos que la regla dice “siempre y cuando” además de los ingresos por actividad empresarial y profesional hubiera obtenido ingresos por arrendamiento y en general por otorgar el uso o goce temporal de bienes inmuebles y que en dichos ejercicios sea 2014 o 2015 no hubiera rebasado de los 2 millones de pesos en el año, puede optar por tributar en el ejercicio 2016 en el régimen de incorporación fiscal.

¿Qué sucede con las DIOT para RIF con arrendamiento y cambio de deducción ciega a comprobada?

Según la Regla 4.5.4. indica que los contribuyentes que tributen en el RIF, que además obtengan ingresos por arrendamiento y elijan aplicar la deducción ciega del 35% de sus ingresos, no se encontrarán obligados a presentar las declaraciones informativas previstas en la Ley del IVA (DIOT) respecto de operaciones que correspondan al arrendamiento, siempre que registren sus operaciones en la herramienta “Mis Cuentas”.

Ajuste de Tarifa Bimestral

Como en todas las tarifas que aplican para personas físicas, se indica que deberán actualizarse cuando la inflación supere el 10%. Si así sucediera, el SAT deberá publicará con antelación la tarifa actualizada.

Limitante para contribuyentes que obtengan ingresos hasta $300,000.00

En la Resolución Miscelánea 2016 se publica una regla para aclarar que aún cuando recibamos ingresos de salarios, arrendamiento e intereses se podrá tener reducción del 100% de ISR, IVA e IEPS.

Conforme a lo establecido en el Artículo 23, fracción II, inciso a), tercer párrafo de la LIF, los contribuyentes que además de los ingresos propios de su actividad empresarial perciban ingresos de acuerdo al artículo 111, cuarto párrafo de la Ley del ISR, podrán aplicar el porcentaje de reducción establecido en el citado inciso a), fracción II, artículo 23 de la LIF, siempre que el total de los ingresos obtenidos en el ejercicio inmediato anterior, en su conjunto no hubieran excedido de la cantidad de$300,000.00.

Otras Propuestas

Para ampliar la base de contribuyentes en el RIF, se propone incorporar a las personas físicas que adicionalmente a los ingresos que perciban derivados del RIF, obtengan ingresos por concepto de sueldos o salarios, asimilados a salarios o por intereses; que sean socios o integrantes de personas morales que tributaran en el Régimen de las Personas Morales con Fines No Lucrativos que perciban intereses o sean integrantes de asociaciones deportivas que tributan en el Régimen General de Personas Morales, o bien que el contribuyente tenga vinculación por su actividad empresarial con personas con quienes se tenga relación de parentesco que tributen en el RIF.

Por otra parte, las personas físicas que perciben ingresos por arrendamiento podrán inscribirse al RIF si sus ingresos anuales son menores a 2 millones de pesos.

Para los contribuyentes del RIF se aprobó liberar la expedición de comprobantes fiscales en operaciones de hasta 100 pesos cuando el adquirente no los solicite.

En base a lo indicado por el Colegio de Contadores Públicos de Guadalajara, se propuso sustituir el nuevo Régimen de Incorporación Fiscal por algún impuesto indirecto, como es la tendencia internacional.

El presidente del Colegio, Mario Nuño Benavides, consideró que el RIF, vigente desde 2014 como parte de la reforma fiscal y que sustituyó al Régimen de Pequeños Contribuyentes (Repeco), no ha sido eficiente.

¿Cómo será el pago de PTU de RIF en 2016?

Se busca también dar mayor seguridad jurídica para que realicen el pago correspondiente a la participación de los trabajadores en las utilidades de las empresas. De esta manera, se indica que elplazo de 60 días especificados en la Ley Federal del Trabajo deberá contarse a partir del día 17 del mes inmediato posterior al que corresponda a la declaración del sexto pago bimestral del ejercicio.

Seguros de vida baratos para RIF

Desde agosto los RIF podrán acceder a un seguro de vida a bajo costo. De esta manera, podrán adquirir una cobertura de vida para el jefe del hogar y sus familiares a muy bajo costo aprovechando la plataforma tecnológica del portal del SAT.

La compra de este seguro se podrá realizar por Internet y sólo será necesario usar su Registro Federal del Contribuyente (RFC) del interesado.

Régimen de Incorporación Fiscal 2015 ¿Qué se espera?

Además de la simplificación en el cálculo del IVA e IEPS que podrán ver debajo en este artículo, se espera que para 2015 exista una recaudación de 132 millones de pesos provenientes del Régimen de Incorporación Fiscal.

Se extienden durante 2015 los beneficios de RIF

- Los descuentos del 100% en el pago del ISR, IVA e IEPS se extienden por todo el 2015

- El descuento de 50% en las cuotas de seguridad social, se amplía durante el 2015 y 2016

Entonces, tendremos los descuentos en pagos de Impuesto Sobre la Renta (ISR), Impuesto al Valor Agregado (IVA) e Impuestos Especiales sobre Producción y Servicios (IEPS) que serán de 100% a lo largo de todo 2015, en lugar del 90% contemplado originalmente para quienes participan desde el año pasado.

El descuento de 50% en las cuotas de seguridad social que obtienen los dueños de los negocios participantes y sus trabajadores previsto para el 2015, se extenderá por todo el 2016.

Ver decreto.

¿Cómo aplica la extensión del beneficio del 100% de descuento?

Existen dudas de cómo se aplica el descuento de 2015 para los RIF, que aunque parezca simple, no había quedado claro hasta la aparición del decreto. La duda duró poco, pero veamos:

- Si inició operaciones como RIF en enero 2014: durante 2014 tuvo 100% de descuento y también lo tendrá durante el año 2015 completo.

- Si inició operaciones como RIF en cualquier otro mes de 2014: tendrá 24 meses de descuento del 100%, finalizando así en el bimestre respectivo de 2016.

- Si inició operaciones como RIF en 2015: al igual que en el punto anterior, se tendrán dos ejercicios completos de descuento al 100%.

Subsidio al IVA e IEPS para quienes tengan ingresos menores a 100,000 pesos

El SAT ha informado que las personas físicas con actividad empresarial, cuyas ventas sean al público general y sus ingresos no rebasen los 100,000 pesos al año, no pagarán el impuesto al valor agregado (IVA) ni el impuesto especial sobre producción y servicios (IEPS), a partir de enero de 2015.

De esta manera, los contribuyentes que tributen en el Régimen de Incorporación Fiscal, y tengan ingresos menores a 100 mil pesos anuales, no pagarán ninguno de los impuestos mencionados, buscando así lograr fomentar el desarrollo de los contribuyentes con mínima capacidad administrativa y evitar que operen en la informalidad.

Recordamos que debajo se explica el nuevo esquema de cálculo simplificado del IVA y del IEPS, que se aplica la tasa de la actividad sobre los ingresos bimestrales. A dicho valor, el SAT subsidiará en un 100% en caso de cumplirse las condiciones anteriores.

También a partir de enero de 2015, los contribuyentes con ventas al público en general, con ingresos de entre 100 mil y 2 millones de pesos anuales, no pagarán IVA ni IEPS en su primer año de incorporación, y se les otorgarán descuentos durante los siguientes nueve años, como ocurre en el caso del Impuesto Sobre la Renta.

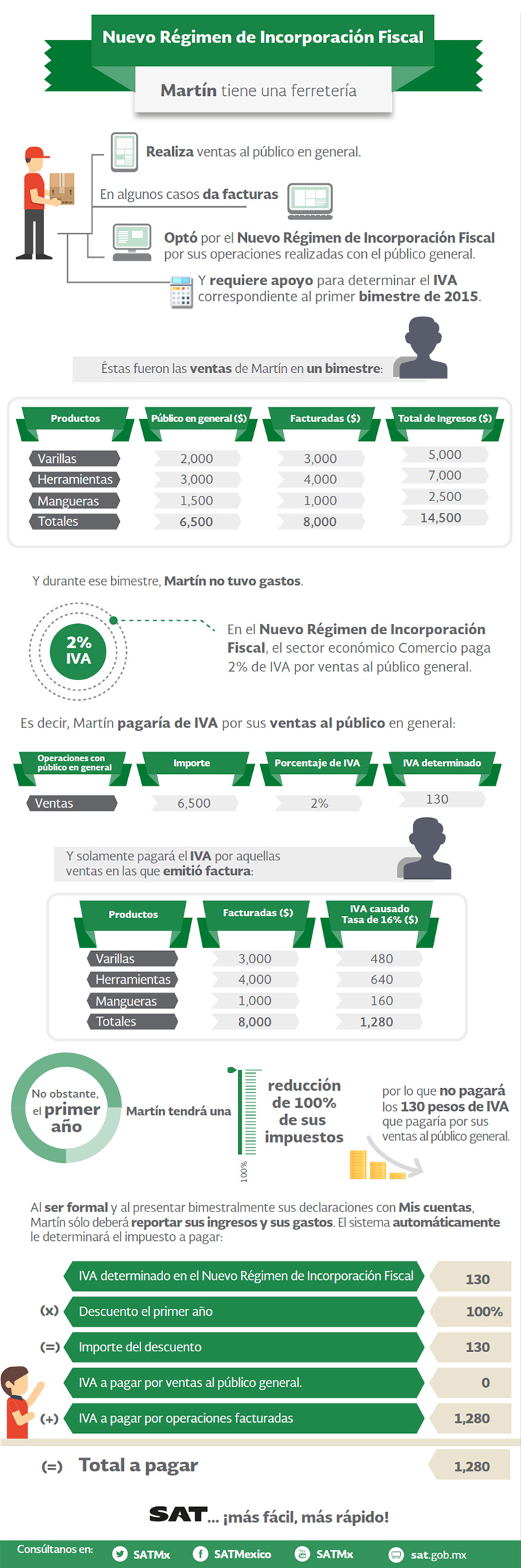

Infografía Resumen del Régimen de Incorporación Fiscal

Infografía de cómo funciona RIF

¿Puedo cambiar de régimen empresarial y profesional a RIF en 2015?

La Prodecon ha anunciado que buscará proteger las garantías y derechos de los contribuyentes, y así obtuvo la aprobación de un criterio por parte del SAT sobre los contribuyentes personas físicas, quetributen en el régimen de actividades empresariales y profesionales, y que en 2014 obtengan ingresos menores a los 2 millones de pesos. Estos contribuyentes podrán optar para 2015 por tributar en el Régimen de Incorporación Fiscal, siempre que no se ubiquen dentro de los supuestos establecidos en el cuarto párrafo del artículo 111 de la Ley del Impuesto sobre la Renta, y presenten el aviso correspondiente dentro del plazo que para tal efecto se establezca mediante reglas de carácter general.

¿Cómo se computarán los 10 años de subsidio?

Según indica la Prodecon, los años de subsidio o beneficios del Régimen de Incorporación Fiscal se computarán desde el momento del ingreso. Por lo cual, los contribuyentes que opten por ser RIF en 2015, tendrán a partir de allí el subsidio durante 10 años del ISR.

Para los efectos del párrafo anterior, se entenderá por año de tributación, cada periodo de 12 meses consecutivos comprendido entre la fecha en la que el contribuyente se dio de alta en el RFC para tributar en el RIF y el mismo día del siguiente año de calendario.

Régimen de Incorporación Fiscal: Preguntas Frecuentes

Tener en cuenta que el 26 de diciembre de 2013 se ha publicado un decreto que otorga un 100% de subsidio en IVA e IEPS durante 2014. En el día 6 de febrero de 2014 se ha indicado en una Jornada de Reforma Hacendaria que tanto asalariados y asimilados también pueden formar parte del Régimen de Incorporación Fiscal y se ha publicado la regla determinante, más abajo explicamos con mayor detalle (En el video se menciona lo contrario porque no estaba vigente al momento de su grabación).

Este subsidio aplicará también durante el año 2015.

¿Qué pasará con los Repecos?

La reforma hacendaria eliminará el Régimen de Pequeños Contribuyentes (Repecos) y será sustituido por el régimen de incorporación fiscal, en el que podrán estar por diez años.

¿Quiénes pueden tributar en el Régimen de Incorporación?

Pueden ingresar a este régimen las personas físicas con ingresos por actividades empresariales, hasta por 2 millones de pesos, que consistan en:

- Enajenación de bienes

- Prestación de servicios no profesionales

- Renta de bienes muebles

Asimismo, pueden obtenerse ingresos por los siguientes conceptos, siempre que en su conjunto no rebasen 2 millones de pesos:

- Actividad empresarial

- Sueldos y salarios

- Asimilados a salarios

- Intereses

¿Cómo inscribirse en el Régimen de Incorporación?

Si aún no tienes tu RFC podrás inscribirte sólo con la CURP desde este enlace. En caso contrario, si tienes tu RFC, deberás conseguir tu contraseña.

Claro está, los Repecos, como ya dijimos, pasarán automáticamente.

¿Cuánto tiempo se puede estar en el RIF?

En este régimen solamente se puede tributar 10 años. Una vez concluido dicho periodo, se deberá tributar conforme al régimen de personas físicas con actividades empresariales.

¿Qué impuestos se pagará en el Régimen de Incorporación Fiscal?

Como parte de la promoción de este régimen se otorgarán varios beneficios a los contribuyentes, como un descuento del 100% en el pago de ISR en el primer año, que irá disminuyendo paulatinamente a lo largo de los siguientes diez que dura el esquema.

A continuación veremos los descuentos porcentuales a lo largo de los años:

| Período | Reducción de ISR en Régimen de Incorporación |

|---|---|

| Año 1 | 100% |

| Año 2 | 90% |

| Año 3 | 80% |

| Año 4 | 70% |

| Año 5 | 60% |

| Año 6 | 50% |

| Año 7 | 40% |

| Año 8 | 30% |

| Año 9 | 20% |

| Año 10 | 10% |

¿Desde cuándo se cuentan los 10 años de beneficios?

Según lo que ha recabado la Procuraduría de la Defensa del Contribuyente (PRODECON), el Servicio de Administración Tributaria confirmó lo siguiente:

Los contribuyentes podrán tributar conforme al régimen de incorporación fiscal durante diez ejercicios fiscales consecutivos, contados a partir de la fecha en que los mismos se den de alta en dicho régimen y sin la posibilidad de volver a tributar en dichos términos después del décimo año. Lo anterior siempre en que no incurran en las causales previstas en el articulo 112 de la Ley del Impuesto sobre la Renta, para ya no poder tributar en el Régimen de incorporación fiscal.

En este sentido, si un contribuyente ingresa al RIF en el año 2017, tendrá 10 años desde esa fecha con el esquema de beneficios indicado anteriormente.

Cálculo del ISR Bimestral – RIF

Con la aplicación a continuación podremos conocer el ISR bimestral del Régimen de Incorporación Fiscal y la proyección para los 10 años siguientes en el régimen.

¿Cómo pagarán los contribuyentes del Régimen de Incorporación Fiscal?

Los contribuyentes calcularán y enterarán el impuesto en forma bimestral, el cual tendrá el carácter de pago definitivo, a más tardar el día 17 de los meses de marzo, mayo, julio, septiembre, noviembre y enero del año siguiente (ver el calendario debajo), mediante declaración que presentarán a través de los sistemas que disponga el Servicio de Administración Tributaria en su página de Internet. Para estos efectos, la utilidad fiscal del bimestre de que se trate se determinará restando de la totalidad de los ingresos a que se refiere este artículo obtenidos en dicho bimestre en efectivo, en bienes o en servicios, las deducciones autorizadas en la Ley que sean estrictamente indispensables para la obtención de los ingresos a que se refiere esta Sección, así como las erogaciones efectivamente realizadas en el mismo periodo para la adquisición de activos, gastos y cargos diferidos y la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos.

Cuando los ingresos percibidos, sean inferiores a las deducciones del periodo que corresponda, los contribuyentes deberán considerar la diferencia que resulte entre ambos conceptos como deducibles en los periodos siguientes.

Para los efectos de la participación de los trabajadores en las utilidades de las empresas, en términos de esta Sección, la renta gravable a que se refieren los artículos 123, fracción IX, inciso e) de la Constitución Política de los Estados Unidos Mexicanos, 120 y 127, fracción III de la Ley Federal del Trabajo, será la utilidad fiscal que resulte de la suma de las utilidades fiscales obtenidas en cada bimestre del ej

Vínculos

- Hacienda del Estado de Veracruz (OVH)

- Servicio de Administración Tributaria (SAT)

- Instituto Mexicano del Seguro Social (IMSS)

- Instituto del Fondo Nacional de la Vivienda para los Trabajadores (INFONAVIT)

- Juridicas UNAM

- Instituto Mexicano de Contadores Publicos (IMCP)

- Tribunal Federal de Justicia Fiscal y Administrativa (TFJFA)

- Crea Tu Empresa

- Portal del Ciudadano (PC)

- Secretaria de Economia (SE)

- Secretaria de Gobernación (SG)

Trámites en línea

Emplee otra alternativa para hacer sus peticiones a la autoridad, sin moverse de su empresa

Copyright mi página Web

![]()

![]()

![]()

![]()

![]()

Agregar un comentario